По мере того, как наш мир становится все более взаимосвязанным и ведение бизнеса через границы становится все более распространенным явлением, ставки корпоративного налога стали горячей темой — решающим фактором, когда речь идет об иностранных инвестициях. Некоторые из крупнейших компаний на Земле, в том числе технологические гиганты, такие как Apple, Amazon и Google, обратились к странам с более низкими ставками, чтобы сэкономить на налогах, вознаграждая тех, кто приносит им наибольшую прибыль.

Минимальная международная координация в отношении корпоративного налогообложения побудила лидеров 20 крупнейших экономик мира (G-20) утвердить глобальную минимальную налоговую ставку в размере 15% в октябре прошлого года. «Мы призываем Инклюзивную рамочную программу ОЭСР/Группы двадцати по размыванию базы и перемещению прибыли к быстрой разработке типовых правил и многосторонних инструментов, согласованных в Подробном плане реализации, с целью обеспечения того, чтобы новые правила вступили в силу на глобальном уровне в 2023 г.», проект выводов, по мнению Рейтер заявил.

Сделку подписали 136 стран, на которые приходится 90% мировой экономики. Всемирный экономический форум. Новая ставка применяется к зарубежной прибыли транснациональных компаний с продажами в размере 868 миллионов долларов по всему миру и позволяет местным органам власти устанавливать налоговую ставку по своему выбору, хотя правительство страны происхождения компании может увеличить свои налоги, чтобы соответствовать минимальному порогу в 15% и предотвратить лазейку для прибыли. .

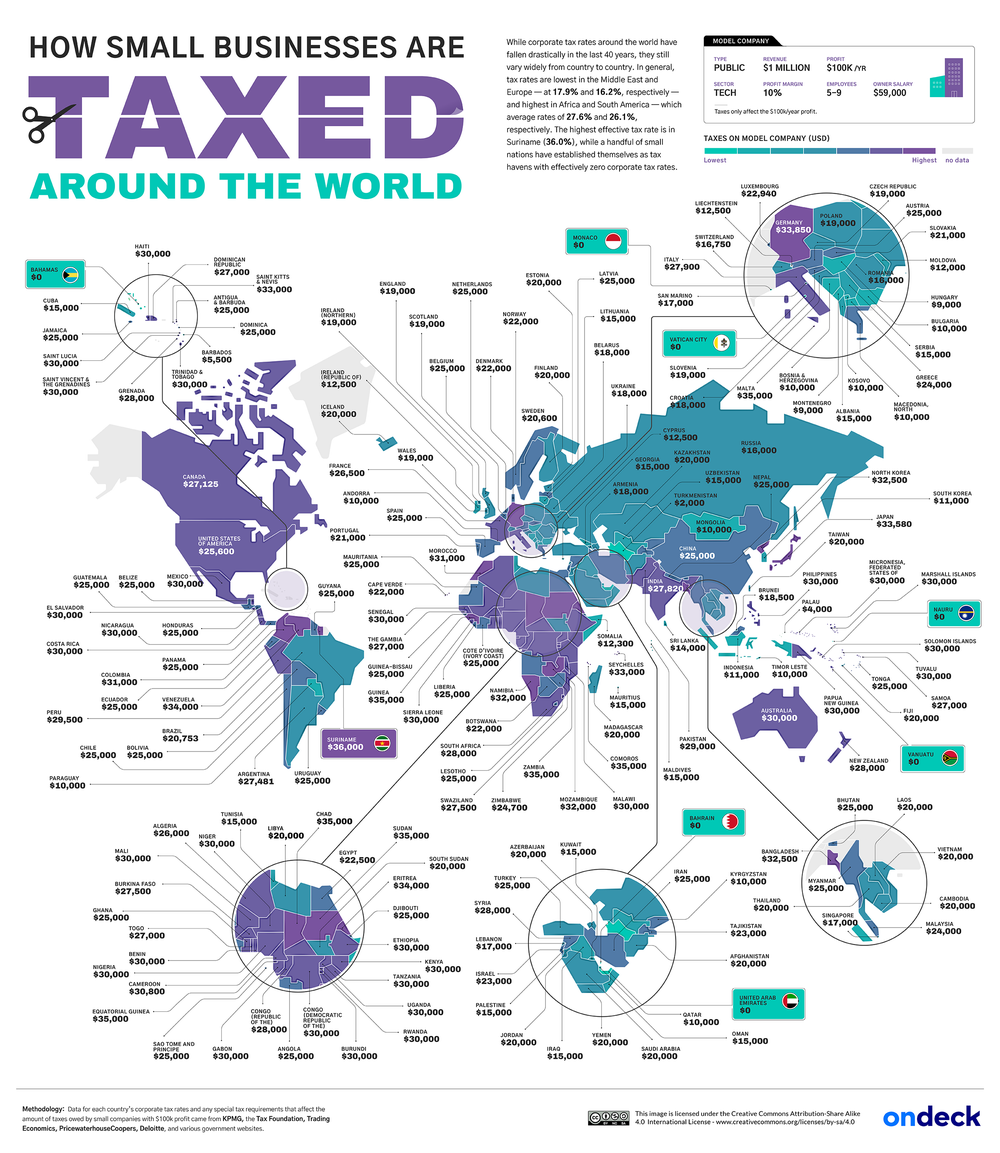

Чтобы получить представление о том, насколько широко варьируются ставки корпоративного налога в разных странах, кредитная компания малого бизнеса На палубе наметил это. OnDeck извлек данные о ставках корпоративного налога из КПМГ, Налоговый фонд, Торговая экономика, ПрайсвотерхаусКуперс, Делойт и различные правительственные веб-сайты, применяющие налоговое законодательство каждой страны к «образцовой компании с доходом в 1 миллион долларов, прибылью в размере 100 000 долларов в год, пятью-девятью сотрудниками, принадлежащей резиденту соответствующей страны и получающей большую часть своего дохода. от деловых операций в рассматриваемой стране».

Исследование OnDeck не включало компании нефтяного, газового и горнодобывающего секторов, а также публичные компании.

Вот что обнаружило исследование.

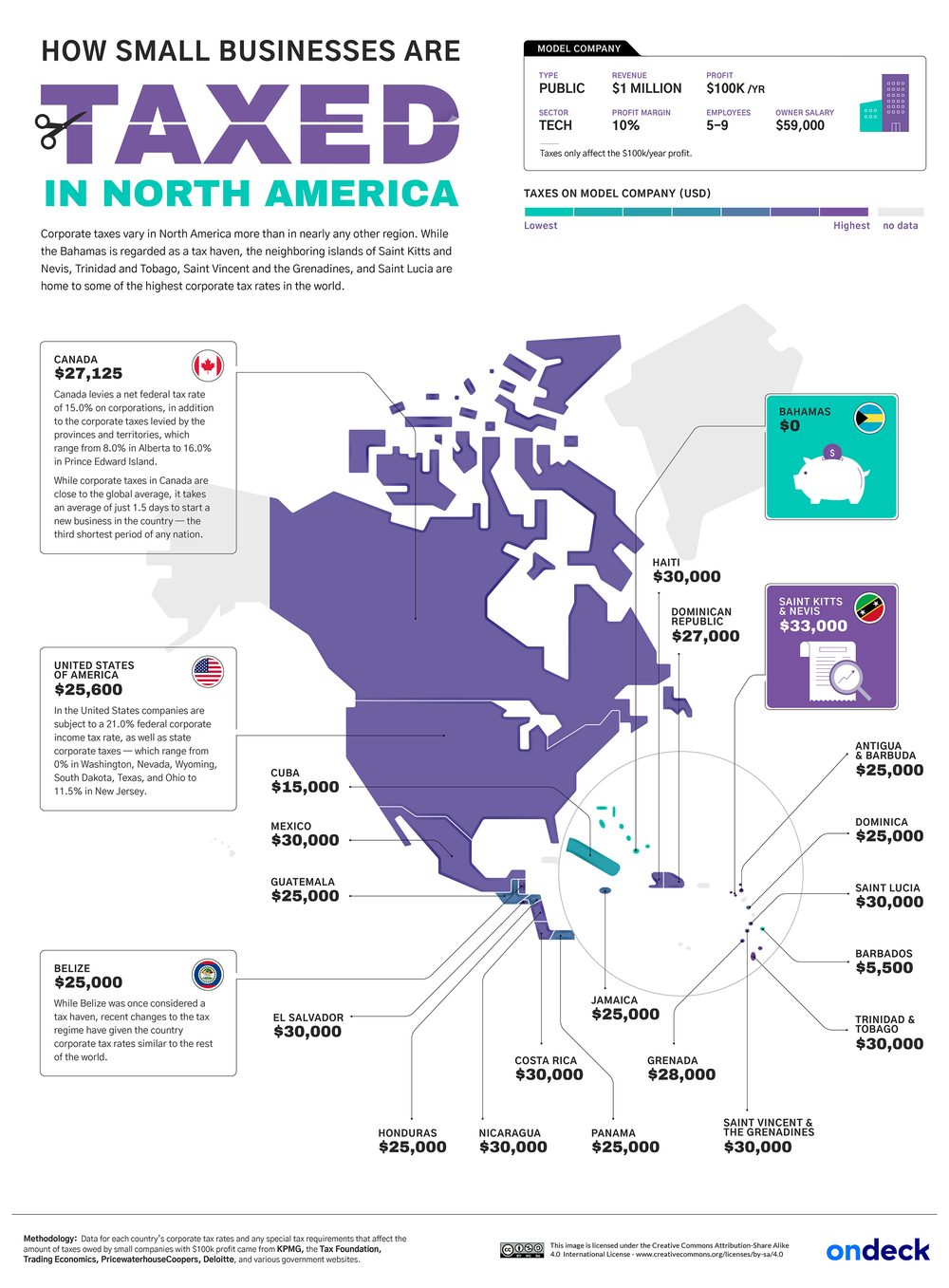

Налоговые ставки в Северной Америке для владельцев бизнеса сопоставимы со средним мировым показателем.

Средняя ставка корпоративного налога для стран Северной Америки составляет 21,5%, что примерно соответствует среднему показателю по всему миру. В США компании облагаются федеральной налоговой ставкой в размере 21% в дополнение к корпоративным налогам штата, которые варьируются от 0% в Южной Дакоте и Вайоминге до более 9% на Аляске, Иллинойсе, Айове, Миннесоте и Пенсильвании. 11,5% в Нью-Джерси, согласно Налоговый фонд. Канада отстает от США, взимая налог в размере 27 125 долларов за каждые 100 000 долларов годовой прибыли.

Но налоговые ставки в соседних островных государствах различаются более значительно: на Сент-Китс и Невис налог составляет 33 000 долларов на 100 000 долларов годовой прибыли; 30 000 долларов в Сент-Люсии и некоторых других странах; 15 000 долларов на Кубе; и 0 долларов на Багамах — единственной оставшейся налоговой гавани, связанной с континентом.

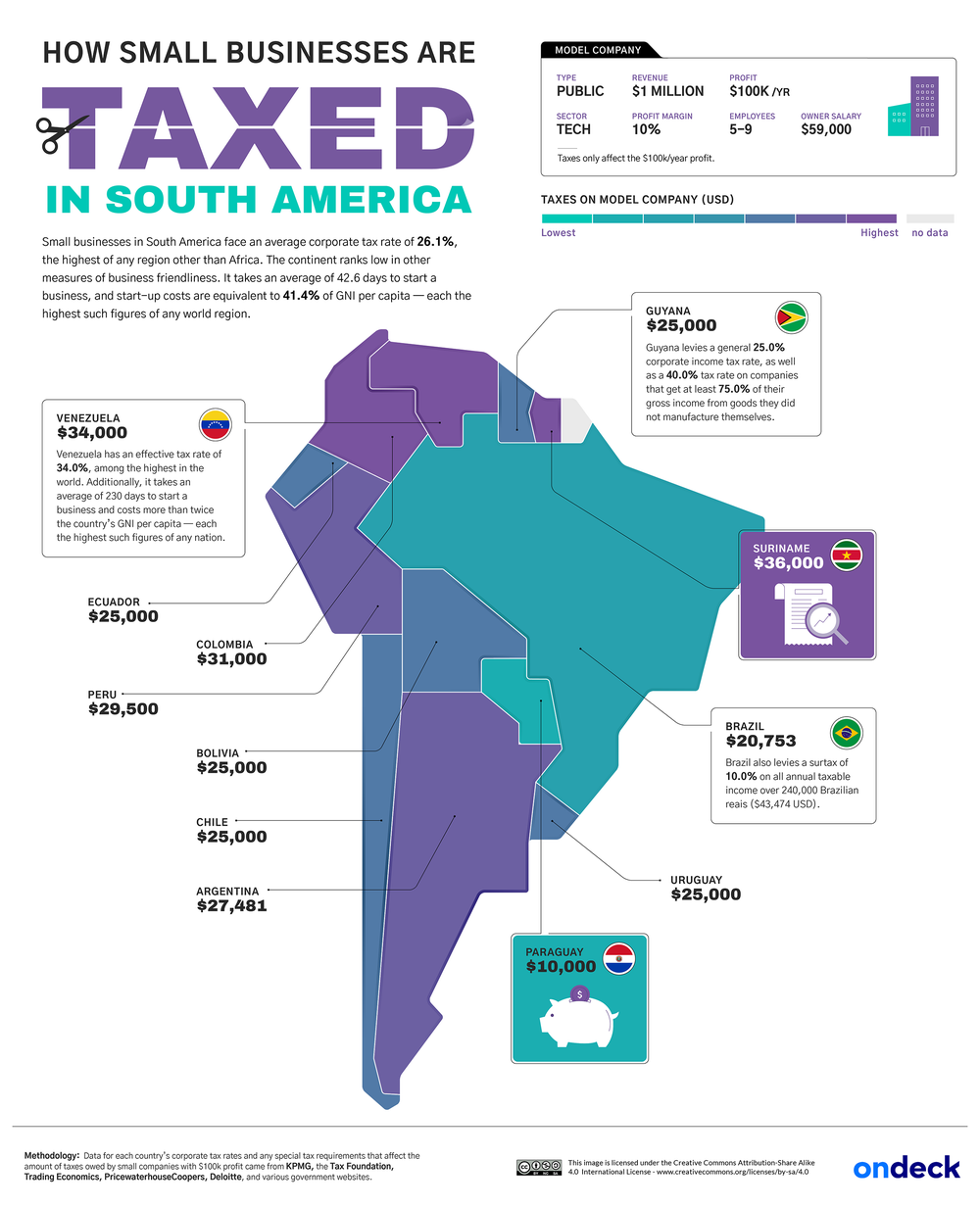

В Южной Америке вторая по величине средняя налоговая ставка плюс барьеры для владельцев бизнеса.

Малый бизнес в Южной Америке облагается налогом в среднем по ставке 26,1% — второй по величине среди всех континентов. Тем не менее, существует довольно много вариаций: налог в размере 36 000 долларов на каждые 100 000 долларов годовой прибыли в Суринаме (самая высокая ставка корпоративного налога в мире); 25 000 долларов в Эквадоре, Чили и ряде других стран; и всего 10 000 долларов в Парагвае. Кроме того, для начала бизнеса в Южной Америке требуется в среднем 42,1 дня — значительно больше, чем полтора дня в Канаде, один день в Грузии или полдня в Новой Зеландии.

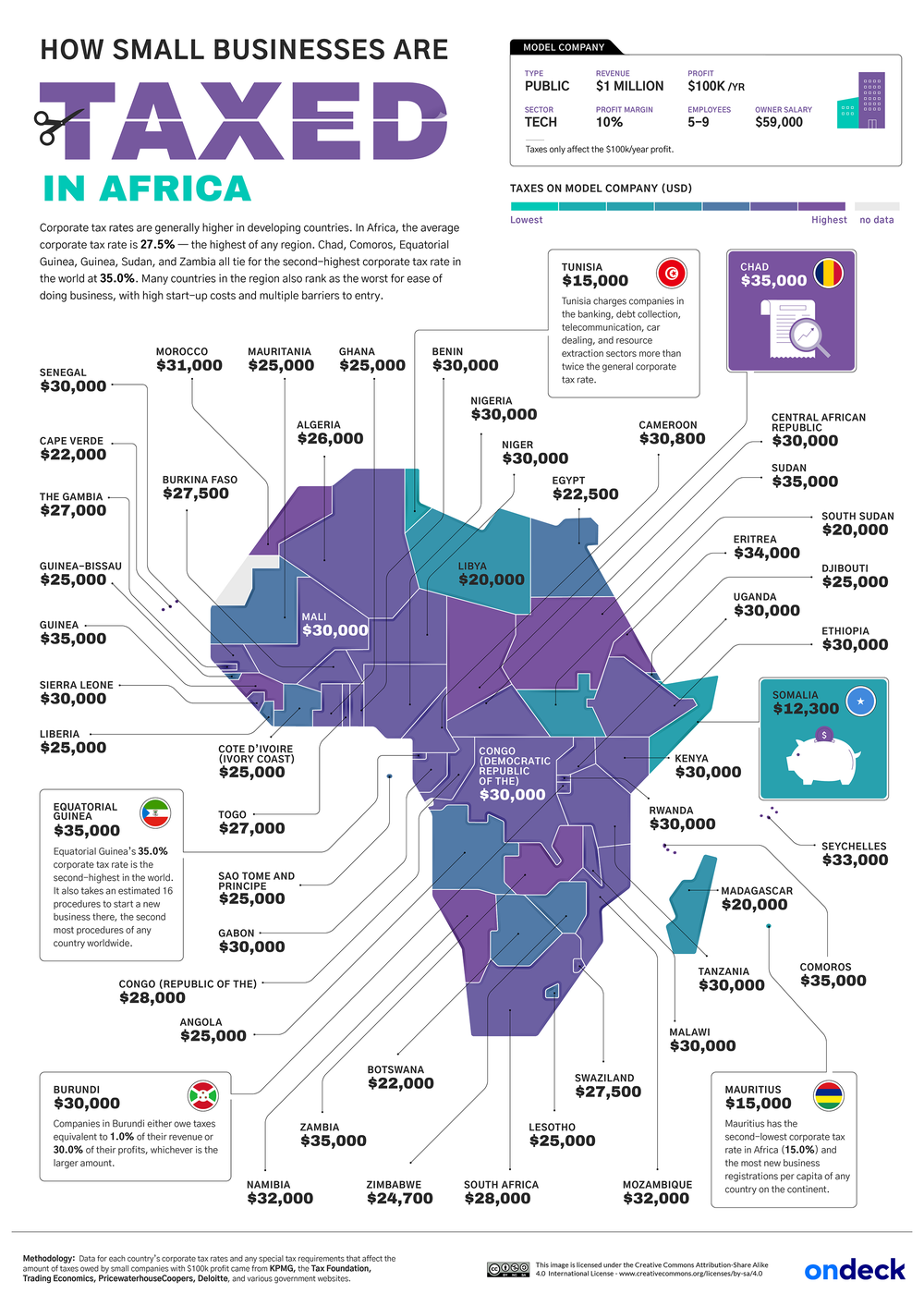

В Африке самая высокая ставка корпоративного налога в среднем

В Африке самая высокая средняя налоговая ставка среди всех регионов — 27,5%. Согласно Организация экономического сотрудничества и развития (ОЭСР), развивающиеся страны в большей степени полагаются на корпоративный подоходный налог; в Малайзии, например, корпоративное налогообложение составляет 66% от общего объема налоговых поступлений страны по сравнению с 9% во Франции и Великобритании. В Чаде, Коморских островах, Экваториальной Гвинее, Гвинее, Судане и Замбии ставка налогообложения составляет 35%, что является вторым по величине в мире. Процесс открытия бизнеса также дорог и сложен; в Экваториальной Гвинее, например, требуется около 16 процедур, чтобы запустить новое предприятие.

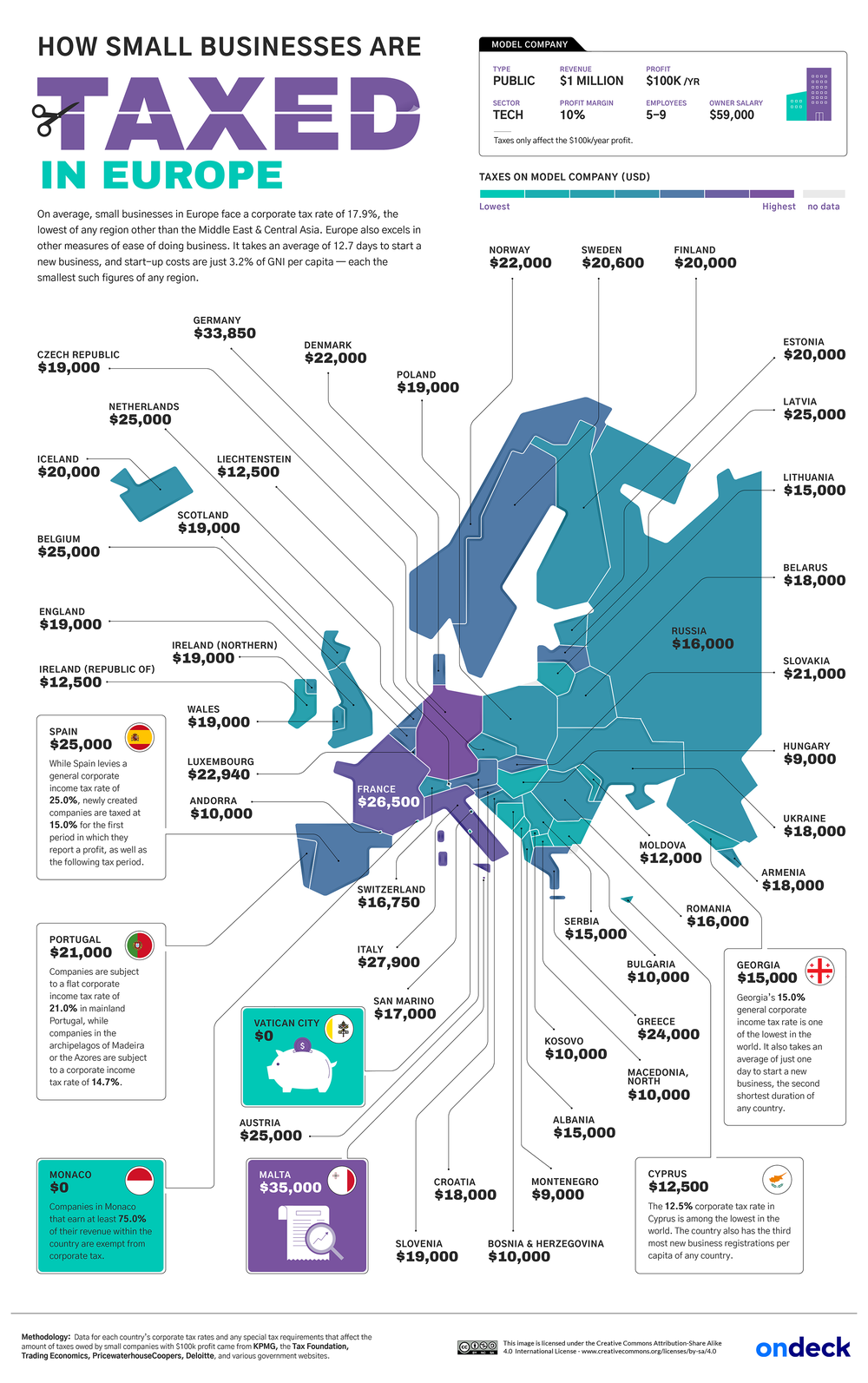

В Восточной Европе одни из самых низких ставок корпоративного налога

Средняя ставка корпоративного налога для европейских стран составляет 17,9%, что значительно ниже, чем в Африке, Южной Америке или Северной Америке. Мальта взимает самый высокий налог в размере 35 000 долларов США за 100 000 долларов годовой прибыли, но диапазон широк по всему континенту, опускаясь до 15 000 долларов США в Грузии, 12 500 долларов США на Кипре и даже до 0 долларов США в Монако (в зависимости от заработка не менее 75% от дохода). доход внутри страны) и Ватикан. Открытие бизнеса также относительно целесообразно, в среднем это занимает всего 12,7 дней.

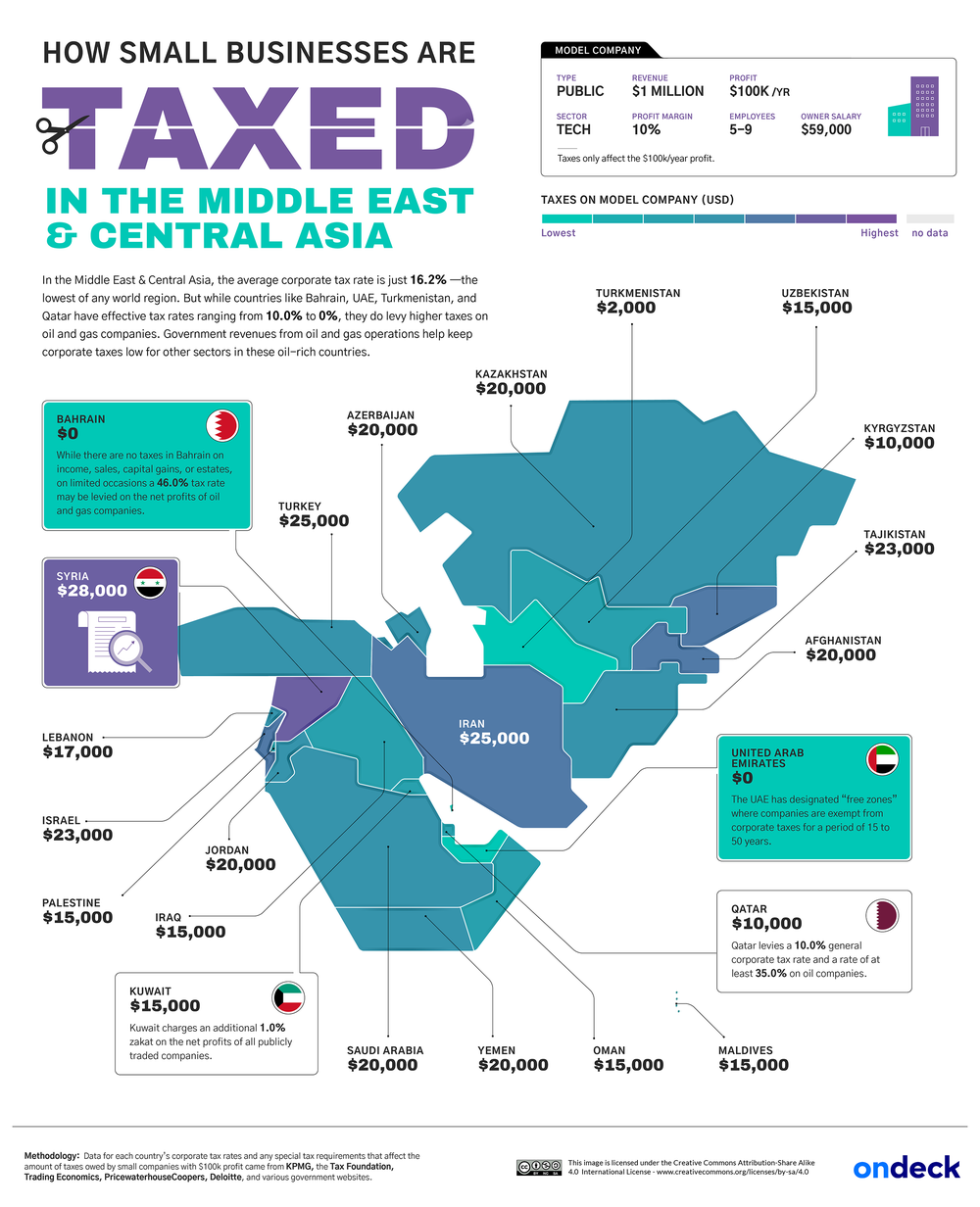

Ближний Восток и Центральная Азия имеют самые низкие средние налоговые ставки

Малый бизнес на Ближнем Востоке и в Центральной Азии облагается налогом по самой низкой средней ставке, всего 16,7%. Многие правительства в регионе получают большую часть своих доходов от национальных нефтегазовых компаний (которые не были включены в это исследование), снижая ставки налогообложения для малого бизнеса за пределами этих секторов. Показательный пример: Катар вводит общую ставку корпоративного налога в размере 10 000 долларов за каждые 100 000 долларов годовой прибыли и более чем в три раза увеличивает эту цифру до 35 000 долларов (или даже больше) для нефтяных компаний. Точно так же Бахрейн служит налоговым убежищем для большинства предприятий, взимая 0 долларов США, но он может взимать налог по ставке 46% с чистой прибыли нефтегазовых компаний.

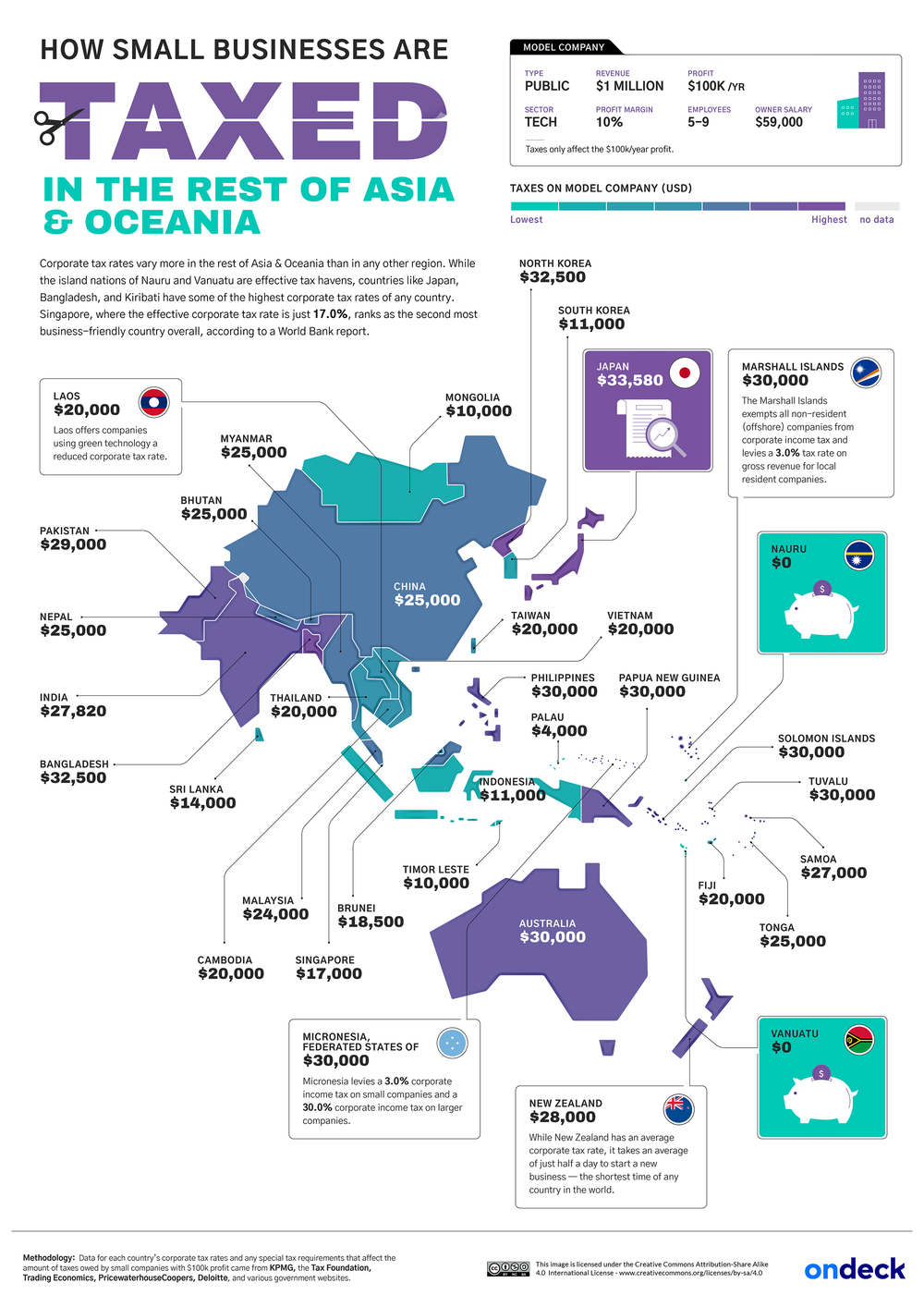

Ставки корпоративного налога значительно различаются в остальной части Азии и Океании.

Как мы уже видели на нескольких континентах, налоговые ставки могут существенно отличаться от страны к стране. Например, в Японии самая высокая ставка в регионе — 33 580 долларов на 100 000 долларов годовой прибыли, а в Южной Корее — одна из самых низких в регионе — всего 11 000 долларов. Бангладеш со ставкой налога в размере 32 500 долларов США на 100 000 долларов США годовой прибыли является еще одним выдающимся государством в регионе с высокими налогами, в то время как островные государства Науру и Вануату дополняют налоговые гавани по всему миру.